Les critères fondamentaux pour identifier des valeurs de qualité en 2025

L’identification d’entreprises présentant des fondamentaux solides représente la pierre angulaire de toute stratégie d’investissement durable. Contrairement aux approches spéculatives centrées sur la décote ou la croissance à tout prix, la recherche de qualité s’appuie sur des indicateurs financiers robustes et des avantages concurrentiels durables. Ces sociétés se distinguent par leur capacité à générer des bénéfices récurrents et à maintenir leur position dominante sur leurs marchés respectifs.

Dans le contexte économique de fin 2025, marqué par des taux directeurs encore élevés et des tensions géopolitiques persistantes, la sélection d’actions de qualité offre un rempart contre la volatilité des marchés. Les entreprises présentant des marges opérationnelles solides et une structure financière saine démontrent une résilience supérieure face aux chocs économiques.

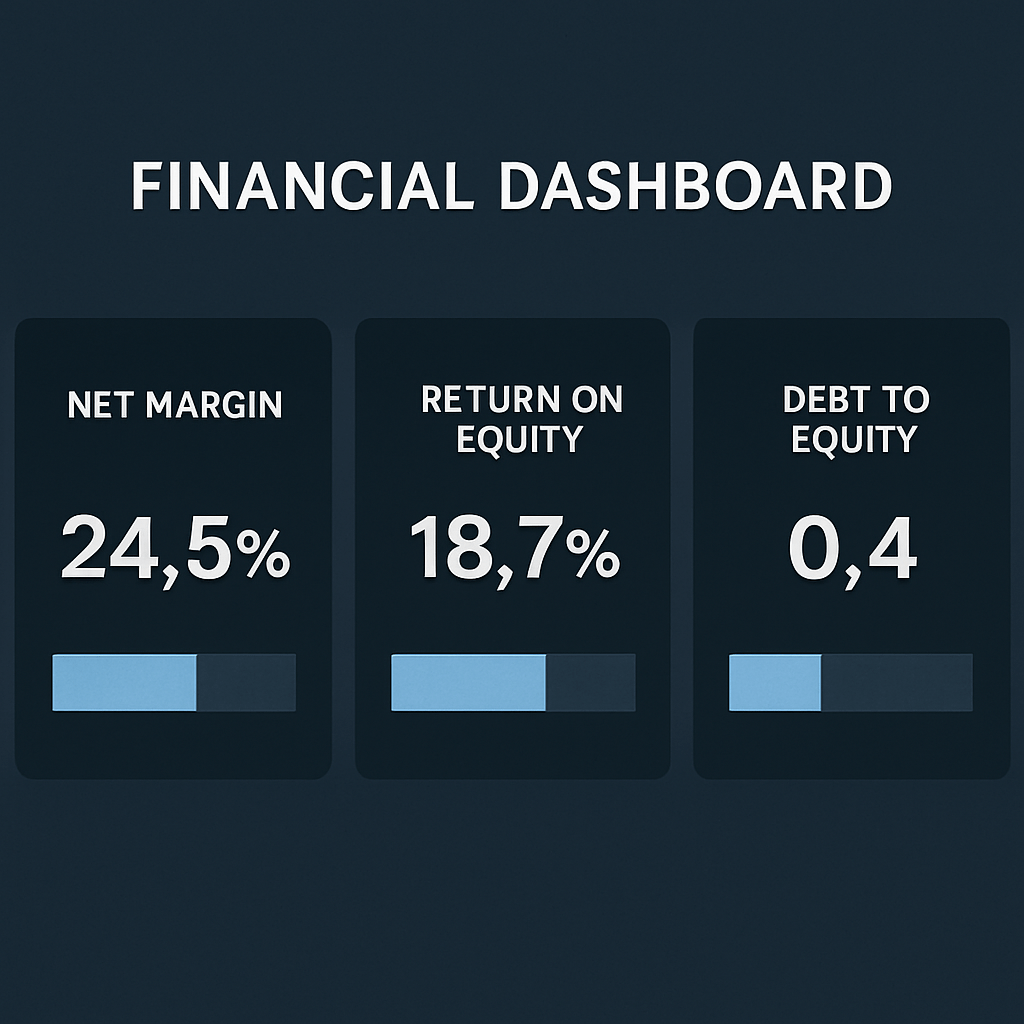

Le processus de sélection s’appuie sur plusieurs critères quantitatifs rigoureux :

- Capitalisation boursière supérieure à 1 milliard d’euros garantissant liquidité et couverture analytique

- Marge nette excédant 8% sur cinq ans démontrant une profitabilité durable

- Rentabilité des capitaux propres (ROE) supérieure à 12% sur trois ans

- Ratio dette long terme/capitaux propres inférieur à 30% assurant une structure financière saine

- Flux de trésorerie disponible positif et en croissance constante

Ces indicateurs techniques s’accompagnent d’une analyse qualitative approfondie examinant la durabilité des avantages concurrentiels, la crédibilité des équipes dirigeantes et la clarté du modèle économique. Des entreprises comme Microsoft et Apple illustrent parfaitement cette combinaison d’excellence opérationnelle et d’avantages concurrentiels durables.

| Critère | Seuil minimum | Objectif optimal |

|---|---|---|

| Marge nette | 8% | 12%+ |

| ROE | 12% | 15%+ |

| Dette/Capitaux propres | 30% | 20% |

| Free Cash Flow | Positif | Croissance annuelle |

L’univers technologique : moteur de croissance et d’innovation

Le secteur technologique continue de représenter un pilier essentiel pour les portefeuilles d’investissement en 2025. Les avancées en intelligence artificielle, cloud computing et transformation numérique alimentent une croissance structurelle que peu d’autres secteurs peuvent égaler. Les leaders technologiques bénéficient d’effets de réseau et de barrières à l’entrée qui renforcent leur position dominante.

Parmi les valeurs phares, Amazon maintient sa position dominante dans le commerce électronique et les services cloud. Son activité AWS représente un moteur de croissance majeur, tandis que ses investissements continus dans l’innovation technologique renforcent son avantage concurrentiel. La diversification de ses revenus et sa capacité à générer des flux de trésorerie robustes en font un candidat idéal pour les investisseurs recherchant la qualité.

Google, sous l’égide d’Alphabet, conserve son quasi-monopole dans la recherche en ligne et la publicité digitale. Malgré les pressions réglementaires, l’entreprise démontre une capacité remarquable à innover et à diversifier ses sources de revenus. Ses investissements dans l’intelligence artificielle et les technologies quantiques positionnent la société pour la prochaine décennie de croissance.

Les caractéristiques distinctives des leaders technologiques incluent :

- Revenus récurrents provenant d’abonnements et de services cloud

- Investissements massifs en recherche et développement

- Effets de réseau créant des barrières naturelles à la concurrence

- Croissance organique soutenue par des tendances structurelles

- Flux de trésorerie disponible abondant permettant acquisitions et innovation

Comme le souligne une analyse récente sur les semi-conducteurs, certaines sous-catégories technologiques offrent des perspectives particulièrement attractives. La demande croissante en puces électroniques, stimulée par l’IA et l’Internet des objets, devrait soutenir la croissance du secteur pour les années à venir.

L’industrie européenne : excellence manufacturière et luxe

Le Vieux Continent abrite plusieurs entreprises de classe mondiale affichant des fondamentaux exceptionnels. Airbus illustre parfaitement cette excellence industrielle, avec une position dominante dans l’aéronautique civile qui lui assure une visibilité à long terme. La reprise du trafic aérien et l’évolution des besoins en avions plus économes en carburant constituent des catalyseurs de croissance puissants.

Dans le secteur du luxe, LVMH représente un cas d’école de valorisation de marques prestigieuses. Son portefeuille unique de marques iconiques, couplé à une maîtrise exceptionnelle de la chaîne de valeur, génère des marges opérationnelles parmi les plus élevées du marché. La résilience du groupe pendant les périodes de volatilité économique témoigne de la solidité de son modèle.

Dassault Systèmes incarne l’excellence française dans les logiciels de conception 3D et de simulation. Sa position de leader dans la conception assistée par ordinateur lui confère un avantage concurrentiel durable, tandis que sa transition vers le cloud accélère sa croissance. Les entreprises industrielles adoptant massivement les solutions de jumeaux numériques représentent un marché en expansion constante.

| Entreprise | Secteur | Avantage concurrentiel | Perspectives 2025 |

|---|---|---|---|

| Airbus | Aéronautique | Duopole avec Boeing | Fortes commandes en carnet |

| LVMH | Luxe | Portefeuille de marques iconiques | Croissance marchés émergents |

| Dassault Systèmes | Logiciels | Leadership CAO/PLM | Adoption jumeaux numériques |

Comme l’explique une étude sur les performances sectorielles, l’analyse comparative entre différents segments industriels révèle des opportunités différenciées. Les entreprises européennes bénéficient souvent d’une expertise historique et d’un savoir-faire difficilement reproductible par les nouveaux entrants.

Énergie et finance : piliers de stabilité et de rendement

Le secteur énergétique connaît une transformation profonde sous l’impulsion de la transition écologique. TotalEnergies représente un acteur majeur de cette évolution, combinant production traditionnelle d’hydrocarbures et développement accéléré dans les énergies renouvelables. Cette stratégie duale permet de générer des flux de trésorerie immédiats tout en préparant l’avenir énergétique.

Dans le domaine financier, BNP Paribas incarne la solidité bancaire européenne. Sa diversification géographique et sectorielle, couplée à une gestion rigoureuse du risque, lui permet de naviguer efficacement dans les cycles économiques. La remontée des taux d’intérêt a considérablement amélioré sa marge d’intermédiation, boostant sa rentabilité.

Les caractéristiques distinctives de ces secteurs matures incluent :

- Flux de dividendes réguliers et souvent croissants

- Valorisations généralement raisonnables par rapport aux perspectives de croissance

- Exposition à des tendances macroéconomiques structurelles

- Résilience démontrée pendant les périodes de ralentissement économique

- Capacité à générer des flux de trésorerie stables et prévisibles

Une analyse approfondie des transformations énergétiques met en lumière l’importance stratégique de la diversification pour les acteurs traditionnels. Les entreprises capables d’évoluer avec leur environnement tout en maintenant leur discipline financière offrent un profil risque-rendement attractif.

Stratégies d’investissement et considérations pratiques

La construction d’un portefeuille équilibré intégrant des actions de qualité nécessite une approche méthodique. L’allocation d’actifs doit tenir compte des perspectives sectorielles, des cycles économiques et des valorisations relatives. La diversification géographique et sectorielle reste un principe fondamental pour atténuer les risques spécifiques.

L’enveloppe fiscale choisie pour détenir ces valeurs influence significativement la performance nette. Le Plan d’Épargne en Actions (PEA) offre des avantages fiscaux substantiels après cinq ans de détention, tandis que le compte-titres ordinaire procure une flexibilité supérieure quant à l’univers d’investissement. Le choix du courtier impacte également les coûts de transaction et la qualité des services d’accompagnement.

| Critère de sélection | Importance | Indicateurs clés |

|---|---|---|

| Qualité managériale | Élevée | Réalisation des objectifs, communication transparente |

| Avantage concurrentiel | Très élevée | Parts de marché, barrières à l’entrée, pricing power |

| Discipline financière | Élevée | Allocation du capital, politique de dividendes |

| Valorisation | Moyenne | PER, prix/flux de trésorerie, dividend yield |

Comme le démontre l’analyse des stratégies corporate, la qualité de l’allocation du capital par les directions générales constitue un indicateur avancé de performance boursière. Les entreprises réinvestissant judicieusement leurs bénéfices dans des projets créateurs de valeur tendent à surperformer sur le long terme.

La période actuelle offre des opportunités différenciées selon les secteurs, avec des valorations reflétant les incertitudes macroéconomiques. Les investisseurs patients capables d’identifier les entreprises de qualité et de les acquérir à des prix raisonnables positionnent leur portefeuille pour une croissance durable au-delà de 2025.