Indicateurs techniques

L’indicateur de divergence de convergence moyenne mobile (MACD) montre que ce que je considère comme une reprise du marché baissier s’estompe.

Graphique # 1: Indicateurs techniques

Source: Créé par l’auteur

Modèle d’investissement

Il n’est pas surprenant que le modèle d’investissement recommande d’être prudent. Les États-Unis sont en récession. Suivant la philosophie d’Howard Mark, j’ai choisi d’être plus défensif et proche de la ligne directrice de Benjamin Graham d’une allocation minimale en actions de 20%.

Graphique # 2: modèle d’investissement

Source: Créé par l’auteur D’après la Réserve fédérale de Saint-Louis FRED

Smart Money

Les investisseurs institutionnels (Smart Money) et les investisseurs particuliers (Dumb Money) augmentent tous les deux les allocations aux fonds monétaires. Une sage décision à mon avis.

Graphique # 3: Flux de fonds monétaires

Source: Réserve fédérale de St. Louis FRED

Comptes en espèces gratuits sur marge

Les investisseurs se désendettent en augmentant les liquidités disponibles dans les comptes sur marge.

Graphique # 4: Free Cash dans les comptes sur marge

Source: Créé par l’auteur D’après la FINRA

Santé d’entreprise

La santé des entreprises est un composite de la valeur ajoutée brute, du revenu disponible, de l’excédent d’exploitation, de la production réelle, des bénéfices, des exportations et des ventes. Les faillites ont augmenté de plus de 25% depuis l’année dernière. Je regarde de près la qualité des obligations des fonds que je possède.

Graphique # 5: Santé en entreprise

Source: Créé par l’auteur D’après la Réserve fédérale de Saint-Louis FRED

Or – iShares Gold Trust (IAU)

J’ai déjà 6% de mon portefeuille en or (IAU) et je suis satisfait de cette allocation.

Graphique # 6: Or

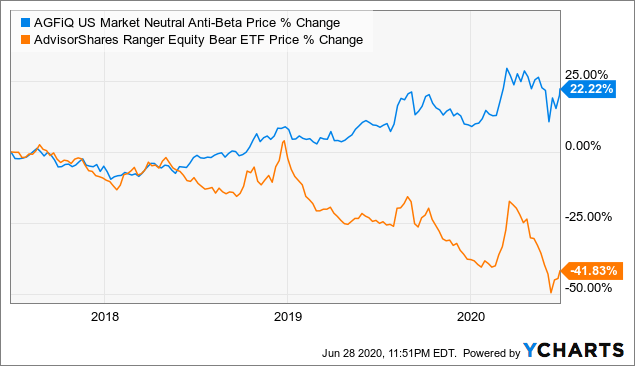

AGFiQ US Neutral Anti-Beta (BTAL)

J’ai écrit sur BTAL dans « Les petits investisseurs devraient être conservateurs à l’horizon 2020 » pour les lecteurs intéressés. Il est conçu pour bien faire lorsque les fonds à faible volatilité surpassent les fonds plus volatils. Je l’ai vendu quand j’ai commencé à simplifier mes portefeuilles. J’ai récemment passé des commandes d’achat de BTAL car les conditions se sont aggravées, à mon avis. Je l’aime mieux que les couvertures contre la volatilité et AdvisorShares Trust – AdvisorShares Ranger Equity Bear ETF (HDGE).

Graphique n ° 7: Anti-bêta neutre sur le marché américain d’AGFiQ (BTAL)

Fermeture

Je suis positionné de manière conservatrice et je ne souhaite pas réduire davantage l’exposition aux actions. AGFiQ US Market Neutral Anti-Beta (BTAL) est un moyen d’ajouter une protection contre les baisses à ceux qui pensent que les fonds à faible volatilité surclasseront les fonds à forte volatilité, comme lors d’un ralentissement du marché.

Divulgation: Je / nous n’avons aucune position dans les actions mentionnées, mais je peux initier une position longue sur BTAL au cours des 72 prochaines heures. J’ai écrit cet article moi-même et il exprime mes propres opinions. Je ne reçois aucune compensation pour cela (autre que de Seeking Alpha). Je n’ai aucune relation commerciale avec une entreprise dont les actions sont mentionnées dans cet article.

Divulgation supplémentaire: Je suis ingénieur avec un MBA proche de la retraite et non économiste ni professionnel de l’investissement. Je suis depuis longtemps tous les fonds dans les portefeuilles modèles. Les informations fournies sont à des fins éducatives et ne doivent pas être considérées comme des conseils. Les investisseurs doivent effectuer leurs recherches de diligence raisonnable et / ou faire appel à un professionnel de l’investissement. En septembre 2019, j’ai commencé à contribuer à la newsletter mensuelle de Mutual Fund Observer.